Articles

Le rôle des monnaies numériques de banque centrale dans l’inclusion financière (1re partie)

par Felista Amagarat - 17 octobre 2023

Dans le but de combler le déficit d’inclusion financière en Afrique, les monnaies numériques de banque centrale (« MNBC ») sont apparues comme un potentiel moyen de changer la donne. Leur efficacité pour favoriser l’inclusion financière reste incertaine. Les caractéristiques et les fonctions des MNBC varient d’un pays à l’autre, selon les choix politiques et l’environnement de marché. Elles présentent des avantages potentiels, en particulier les MNBC de détail. Toutefois, pour se concrétiser, l’avènement de ces MNBC doit être inclusif. Cette série d’articles de blog en deux parties analyse le lien entre les MNBC et l’inclusion financière en Afrique. Nous aborderons notamment les défis auxquels sont confrontés les utilisateurs de systèmes de paiement instantané dans le paysage financier actuel, ainsi que les solutions que pourraient apporter les MNBC. La première partie explique ce qu’est une MNBC et en quoi cet instrument peut contribuer à faire progresser l’inclusion financière en Afrique. La seconde examine quant à elle les étapes nécessaires à sa conception et à sa mise en œuvre.

État des lieux actuel de l’inclusion financière

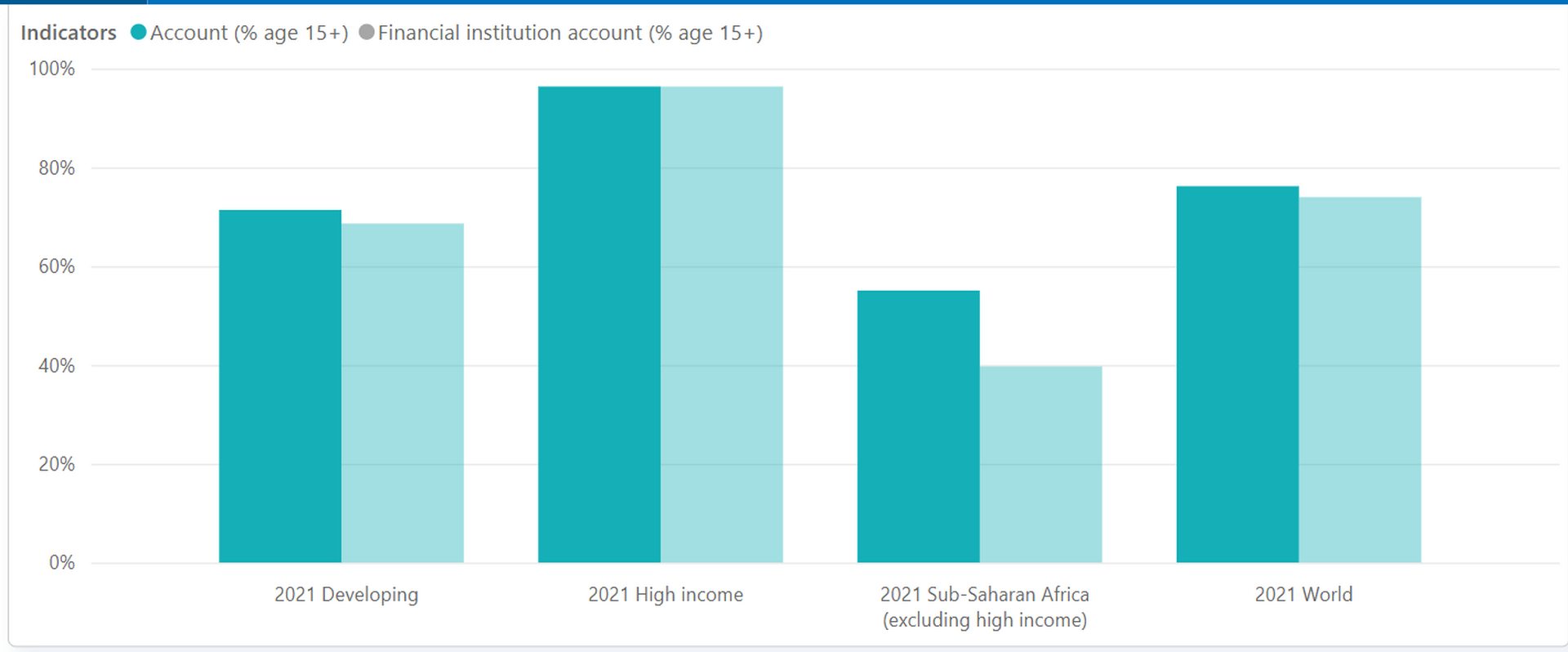

En Afrique, tant l’inclusion financière que l’inclusion financière formelle sont à la traîne par rapport à d’autres régions. Pour l’essentiel, l’inclusion financière consiste à faire en sorte que chacun, indépendamment de son lieu de résidence ou de ses revenus, puisse accéder à une multitude de services financiers abordables variés et en retirer des bénéfices. L’inclusion financière formelle se rapporte à l’intégration des individus et des entreprises dans le secteur financier formel ou réglementé. Il est alors question de veiller à ce que la population ait accès à des services financiers fournis par des institutions financières agréées, comme les banques, les coopératives de crédit, les compagnies d’assurance, les fournisseurs d’argent mobile et les institutions de microfinance. À 15 %, l’écart entre l’inclusion financière et l’inclusion financière formelle est stupéfiant en Afrique subsaharienne, un taux nettement plus élevé que les 2 % maximums observés dans d’autres régions. Cette fracture importante concerne des millions de personnes qui n’ont pas accès aux services financiers formels (à l’instar des banques, des coopératives de crédit, des institutions de microfinance ou des bureaux de poste, qui relèvent de la réglementation prudentielle du gouvernement) et met en exergue le besoin pressant de relever les défis de l’inclusion financière sur le continent.

Source: Global Findex 2021

Les utilisateurs de services de paiements numériques en Afrique rencontrent de nombreux obstacles : le manque de transparence concernant les frais et autres conditions de service, le marketing agressif, les mécanismes de résolution des litiges inadaptés, les menaces à l’instar du vol de données ou de l’usurpation d’identité et la fraude à l’application mobile, pour n’en citer que quelques-uns (Rapport Global Findex 2021). Cette situation appelle à la mise en place de solutions innovantes qui permettent aux particuliers et aux entreprises d’accéder facilement aux services financiers formels.

La contribution des banques centrales : présentation des MNBC

Un sondage mené en 2022 par Statista et le Forum officiel des institutions monétaires et financières a révélé que l’amélioration de l’inclusion financière était le deuxième objectif motivant la décision des banques centrales d’émettre des MNBC, après la préservation de leur rôle d’approvisionnement monétaire (28 % contre 11 %). Les banques centrales peuvent jouer un rôle essentiel dans la promotion de sociétés plus inclusives, en élargissant la portée et en améliorant la valeur des produits et services financiers formels auprès des populations non bancarisées et mal desservies. Elles ont le potentiel non seulement de créer un environnement favorable, mais aussi de guider l’innovation. Les MNBC sont des instruments numériques de rupture à même de favoriser l’inclusion financière.

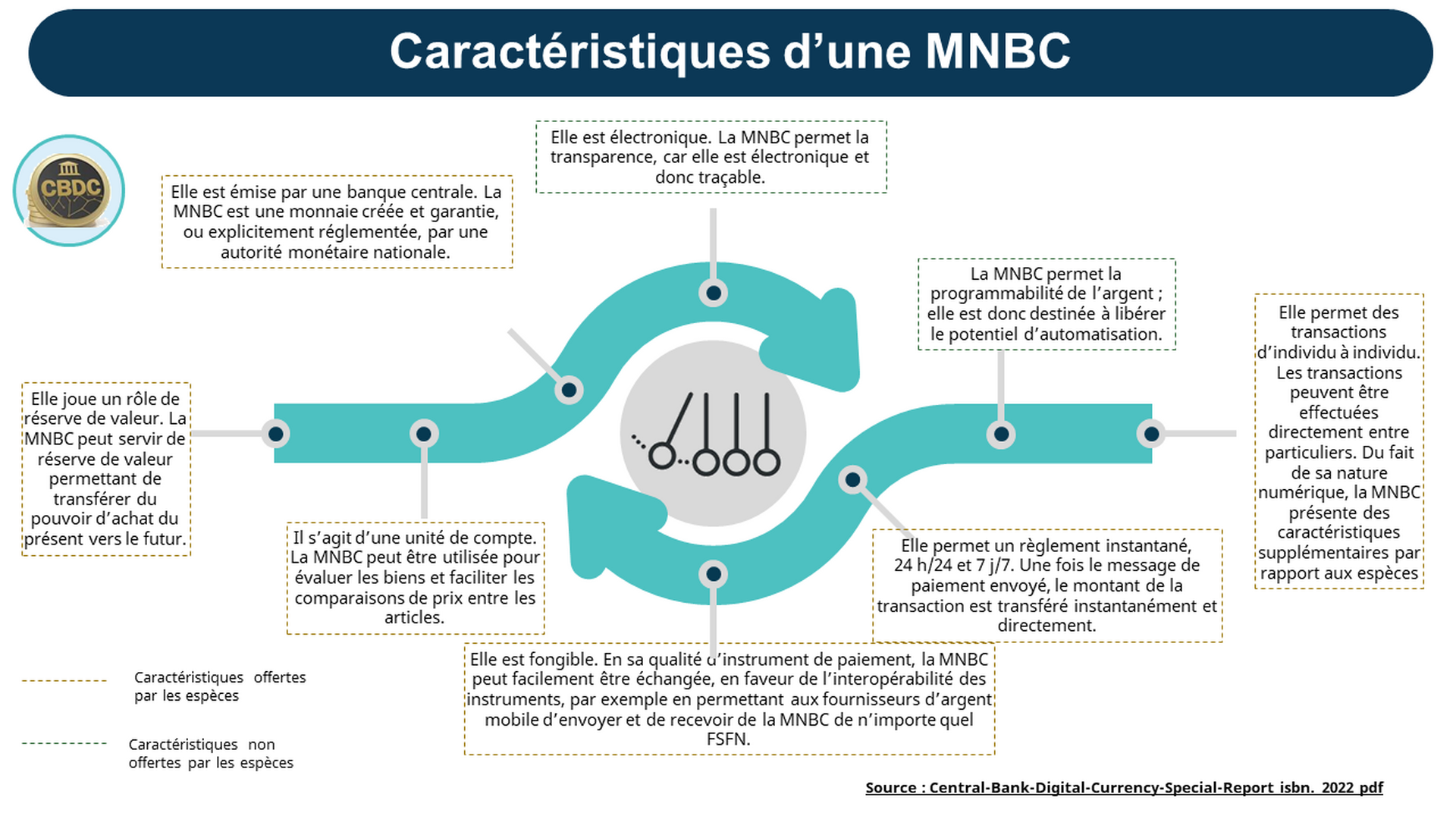

Pour l’essentiel, une MNBC est une monnaie numérique publique libellée dans l’unité de compte nationale. Elle est émise et réglementée par la banque centrale ou l’autorité nationale d’un pays. Les MNBC offrent les avantages uniques de la monnaie de banque centrale, notamment la stabilité monétaire, le caractère définitif du règlement, la liquidité et l’intégrité.

Il existe deux types principaux de MNBC : les MNBC de détail et les MNBC de gros, dites interbancaires. Les MNBC de détail sont destinées au grand public, particuliers et entreprises. Elles présentent des caractéristiques similaires à celles des espèces, mais prennent une forme numérique. A contrario, les MNBC interbancaires sont principalement destinées aux transactions interbancaires et, à l’instar des réserves bancaires, accessibles à certaines institutions financières uniquement. Toutefois, contrairement aux réserves bancaires, le nombre de contreparties pouvant accéder aux MNBC interbancaires est plus important, sans oublier que ces dernières peuvent interopérer avec d’autres systèmes de paiement, tant nationaux qu’étrangers.

Comment les MNBC peuvent-elles favoriser l’inclusion financière ?

Le débat autour de la capacité effective des MNBC à favoriser l’inclusion financière n’est pas clos, car une MNBC n’est pas en mesure de palier tous les besoins. Ses caractéristiques et ses fonctions peuvent varier considérablement selon les choix politiques et les conditions du marché dans chaque pays.

Elles présentent néanmoins des avantages potentiels :

- Instauration de la confiance : les MNBC peuvent servir de catalyseur pour instaurer la confiance à l’égard des paiements numériques. En permettant des transactions plus rapides et plus accessibles, les MNBC peuvent susciter la confiance des utilisateurs, en particulier ceux qui se montraient sceptiques vis-à-vis des services financiers numériques ;

- Interopérabilité : l’interopérabilité potentielle des MNBC constitue l’un de leurs principaux avantages. Cette caractéristique peut débloquer un large éventail de cas d’utilisation pratiques, permettant ainsi aux particuliers et aux entreprises d’effectuer des transactions avec fluidité sur différentes plateformes et systèmes ;

- Réduction des coûts : les MNBC ont la capacité de réduire les coûts associés aux services financiers numériques. La réduction des frais de transaction et des frais généraux peut donner vie à des produits financiers plus abordables, accessibles à un plus grand nombre de personnes ;

- Incitation à l’adoption du numérique : les MNBC peuvent ajouter de la valeur pour les commerçants, en simplifiant les processus de paiement et en réduisant la dépendance à l’égard des espèces, ce qui, par ricochet, peut inciter les entreprises à sauter le pas du numérique, en les encourageant à adopter des méthodes de paiement numériques ;

- Soutien à la culture numérique : pour être réellement inclusives, il est possible, lors de la conception des MNBC, d’intégrer des caractéristiques qui répondent aux besoins des personnes insuffisamment versées dans la culture numérique. Des interfaces conviviales et des initiatives éducatives peuvent combler les lacunes et faire en sorte que les MNBC soient accessibles à tous, indépendamment du niveau de culture numérique ;

- Prise en charge des paiements hors ligne : tirant parti de technologies à l’instar des portefeuilles hors ligne, de la tokénisation et des cartes intelligentes, les MNBC permettent d’effectuer des transactions sécurisées même en l’absence de connexion internet. Cette caractéristique permet d’étendre l’inclusion financière aux régions éloignées ou mal desservies, dans lesquelles l’infrastructure numérique est limitée, favorisant ainsi la participation économique d’un plus grand nombre de personnes.

Ces répercussions pressenties soulignent le potentiel de transformation des MNBC en matière d’inclusion financière. Si la voie à suivre peut nécessiter une planification et une collaboration minutieuses, la promesse d’un paysage financier plus inclusif se trouve toutefois à portée de main. Dans la seconde partie de cette série, nous étudierons les étapes nécessaires à la conception des MNBC aux fins de l’inclusion financière.